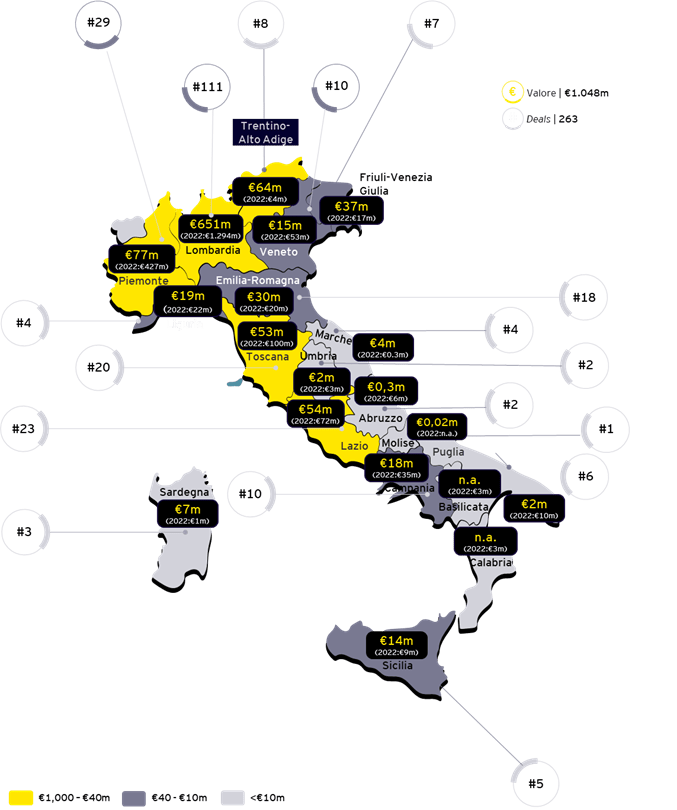

Il 2023 è stato un anno difficile per l’Italia nel settore del venture capital, con una diminuzione del 49,6% degli investimenti rispetto all’anno precedente, posizionando il paese all’ultimo posto in Europa. Un totale di 1.048 milioni di euro è stato investito, una netta diminuzione rispetto ai 2.080 milioni di euro del 2022, secondo il report EY Venture Capital Barometer 2023.

Chi: il Settore del Venture Capital in Italia Il settore del venture capital in Italia è composto da un’ampia gamma di attori: da un lato, ci sono gli investitori, che includono fondi di venture capital, investitori privati e istituzioni finanziarie; dall’altro, le startup innovative che cercano finanziamenti per sviluppare e commercializzare nuove tecnologie e idee imprenditoriali. Questo ecosistema è cruciale per il sostegno dell’innovazione e dell’imprenditorialità nel paese.

Che cosa: calo drastico degli investimenti Nel 2023, il settore ha subito un forte calo, con una riduzione del 49,6% degli investimenti rispetto all’anno precedente. Questo calo rappresenta una significativa battuta d’arresto per il finanziamento di nuove imprese e progetti innovativi in Italia, compromettendo la crescita e lo sviluppo di un settore cruciale per l’economia moderna.

Quando: un 2023 sfidante per l’Economia Italiana. Il 2023 è stato un anno particolarmente difficile per l’economia italiana, caratterizzato da vari fattori economici e politici che hanno influenzato negativamente diversi settori, inclusi quello del venture capital. Queste sfide hanno limitato la disponibilità di capitali e ridotto la fiducia degli investitori.

Dove: Italia a confronto con l’Europa. Il calo degli investimenti non ha solo impattato l’Italia, ma ha anche posizionato il Paese in una situazione sfavorevole rispetto ad altri paesi europei. Confrontando gli investimenti pro-capite e le attività di venture capital, l’Italia si trova in coda rispetto a nazioni come il Regno Unito, la Francia e la Germania, indicando un divario crescente nell’ecosistema di innovazione e imprenditorialità.

Perché: fattori contribuenti al declino. Diversi fattori hanno contribuito al declino degli investimenti in venture capital in Italia. La burocrazia eccessiva, spesso citata come un ostacolo significativo per le imprese, ha rallentato molti processi e decisioni di investimento. Il ritardo tecnologico, con l’Italia che fatica a tenere il passo con le rapidi innovazioni in altri paesi, ha reso meno attraenti le startup italiane agli occhi degli investitori internazionali. Infine, il conservatorismo aziendale, con molte aziende italiane che adottano approcci tradizionali piuttosto che innovativi, ha ridotto le opportunità di investimento dinamico.

Un Quadro Generale Preoccupante

Il venture capital è un tipo di finanziamento fornito da investitori a startup e piccole imprese con potenziale di crescita elevato. In genere, i fondi di venture capital investono in aziende emergenti in cambio di una partecipazione azionaria, con l’obiettivo di ottenere un ritorno significativo quando l’azienda cresce e raggiunge successo, ad esempio attraverso un’offerta pubblica iniziale (IPO) o la vendita dell’azienda. Questo tipo di investimento è fondamentale per sostenere l’innovazione e aiutare le nuove imprese a svilupparsi e espandersi.

L’Italia, con soli 18 euro pro-capite di investimenti, si trova in una posizione nettamente inferiore rispetto a paesi come la Spagna (28 euro), la Germania (75 euro), la Francia (108 euro) e il Regno Unito (227 euro). Questa situazione richiede un’analisi approfondita e azioni immediate per invertire la tendenza.

Il commento di Giovanna Voltolina

Abbiamo chiesto a Giovanna Voltolina, mid-cap investor, che sottolinea: “Una curva discendente che non deve essere ancora una volta sottovalutata considerando che il calo ha riguardato anche il numero di operazioni effettuate: solo 263 in Italia l’anno scorso, di cui 111 solo in Lombardia con un -19,6% in confronto al 2022. Ed inoltre quest’anno non si annotano round (di finanziamento) di dimensioni considerevoli, con un ticket medio per investimento che si attesta a 4,0 milioni di euro, indicando una riduzione del 40% rispetto ai 6,4 milioni del 2022.”

La sua analisi evidenzia i problemi strutturali che ostacolano gli investimenti, come la burocrazia eccessiva, il ritardo nell’adozione delle nuove tecnologie e un approccio conservatore nella gestione aziendale.

“Sconcertante il dato del sud Italia, dove gli investimenti – per quanto stabili – sono praticamente inesistenti a fronte però di realtà produttive già sviluppate tecnologicamente che meriterebbero l’attenzione da parte degli investitori – commenta Voltolina – Io ad esempio ho investito in una realtà pugliese, che oggi da Lecce domina a livello nazionale nel mercato di riferimento”

“Per invertire la rotta propongo di puntare sulle PMI – prima ancora che le startup – e investire risorse nei distretti produttivi e tecnologici già esistenti – commenta Giovanna Voltolina – oppure dare vita a nuove ‘Valley’, poche e selezionate come esperimento pilota, in cui concentrare e sviluppare le eccellenze produttive territoriali italiane, che il sistema Paese dovrebbe avere la lungimiranza di de-burocratizzare e strutturare non solo dal punto di vista tecnologico. Come infatti riportato nell’ultimo Global Innovation Index uno dei limiti dell’attrazione di capitali in Italia è si il gap innovativo ma – e questo è ormai cosa nota – una burocrazia che spaventa gli investitori, italiani ed esteri.”

Dati Allarmanti sulle Operazioni di Investimento

Il 2023 ha visto solo 263 operazioni in Italia, con una drastica riduzione del 19,6% rispetto al 2022. La Lombardia si conferma come la regione leader negli investimenti, ma anche qui si registra una significativa contrazione. La scarsità di round di finanziamento di dimensioni considerevoli e la riduzione del ticket medio per investimento (-40%) riflettono la gravità della situazione.

Disparità Regionale

Mentre il nord Italia continua a dominare gli investimenti in venture capital, il centro-sud mostra segni di stabilità e leggera crescita. È preoccupante, tuttavia, il dato del sud Italia, dove gli investimenti, sebbene stabili, sono quasi inesistenti. Voltolina cita il proprio investimento in una realtà pugliese come esempio di potenziale non sfruttato.

La Lombardia, il Piemonte e il Trentino-Alto Adige sono in cima alla classifica regionale per investimenti, sebbene tutti abbiano subito cali significativi. Regioni come Friuli Venezia Giulia, Emilia Romagna, Sicilia, Sardegna e Marche mostrano un differenziale positivo negli investimenti, mentre Veneto e Puglia registrano cali drastici.

“Come dicevo questa ulteriore conferma del ‘disastro’ italiano in materia di raccolta dei capitali è a dir poco lunare – sottolinea Giovanna Voltolina – Tutto il mondo sarebbe pronto, subito, già da domani, ad investire prima ancora che su giovani startup, dove nel mondo rappresentiamo pochissimo, quanto invece sulle nostre Pmi, da nord a sud nelle lor più variegate tipologie merceologiche.”

“E se i nostri ‘padrun’ – aggiunge la mid-cap investor – un po’ di colpa l’hanno, nel loro essere cosi tenacemente incollati al timone pur in avanzata età, senza considerare il trapasso generazionale, che è poi l’esistenza futura o meno della loro stessa impresa (solo 1 azienda familiare su 4 ha un CEO sotto i 50 anni), ritardo tecnologico, infrastrutture e – soprattutto – burocrazia a tutti i livelli dell’amministrazione sono una condanna sulla nostra economia prossima ventura”.

Voltolina, quindi, suggerisce di concentrarsi sulle PMI e sui distretti produttivi e tecnologici già esistenti, creando “Valley” italiane ispirate al modello della Silicon Valley. Questa strategia richiederebbe una riduzione della burocrazia e un maggiore supporto infrastrutturale e tecnologico, come indicato nell’ultimo Global Innovation Index.

L’analisi condotta suggerisce che il calo drastico degli investimenti in venture capital in Italia è un campanello d’allarme che richiede un’azione urgente e mirata. È necessario affrontare i problemi strutturali e promuovere un ambiente più favorevole agli investimenti, per assicurare che l’Italia non resti indietro nel panorama europeo e globale dell’innovazione e dell’imprenditorialità.